6. Dezember 2018 von Klaus Huss

Instant Payments - Europaweite Echtzeitüberweisungen im Massenzahlungsverkehr

Echtzeitüberweisungen können bestehende Zahlverfahren überflüssig machen. Die Möglichkeit einer Überweisung, die innerhalb von Sekunden in Echtzeit – 24/7 und an 365 Tagen im Jahr – vom Sender zum Empfänger gelangt, ist besonders für die Empfänger lukrativ.

Der Markt entwickelt sich gerade

Als vor einem Jahr der offizielle Startschuss zu Instant Payments im SEPA-Raum fiel, glänzten die deutschen Banken und Sparkassen durch ihre Abwesenheit. Seitdem hat sich einiges getan. Die Liste des European Payments Council (EPC) – hier werden die Akteure, die an diesem Verfahren teilnehmen, aufgeführt – ist auch mit Finanzinstituten aus Deutschland gut gefüllt. Die „Teilnahme“ bedingt lediglich die Erreichbarkeit von Instant Payments und das Auslösen einer Echtzeitüberweisung wird für die Kunden der meisten Geldinstitute voraussichtlich ab Mitte 2019 möglich sein.

Warum ihr auf die aktive Teilnahme an Instant Payments setzen solltet

Ins Zentrum des Zahlungsverkehrs zurückzukehren bedeutet, wertvolle Informationen über die Geldflüsse eurer Geschäfts- und Privatkunden zu gewinnen. Diese könnt ihr für die gezielte Ansprache nutzen, um dadurch die Kundenbindung zu stärken. Zudem kann eure Produktentwicklung durch diese neuen Erkenntnisse profitieren – schließlich lernt ihr eure Kunden besser kennen und könnt ihnen passgenaue Produkte und Dienstleistungen anbieten.

Wie funktionieren Echtzeitüberweisungen?

Das SEPA-Instant-Credit-Transfer-Schema Rulebook des European Payment Council übernimmt viele Mechanismen von seinem Schwesterdokument zu SEPA-Überweisungen (SCT). Der Ablauf einer SEPA-Echtzeitüberweisung (SCT Inst) kann also als Erweiterung des aktuell im Massenzahlungsverkehr genutzten Verfahrens angesehen werden.

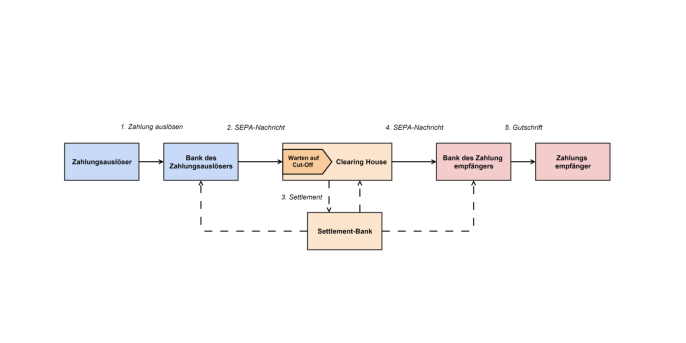

Wie ihr sicherlich wisst, haben Überweisungen nach SCT europaweit eine Laufzeit von einem Bankarbeitstag. Das Abwicklungsverfahren und die Laufzeit stehen in engem Zusammenhang mit der Arbeitsweise der Clearinghäuser. Um Erfüllungsrisiken auszuschließen oder zumindest zu verringern, finden Clearing und Settlement – also sämtliche Abrechnungsvorgänge – zu festgelegten Cut-Off-Zeiten statt. Bei einem Netto-Settlement wird die abschließende Auslieferung sogar so lange verzögert, bis das Settlement erfolgreich abgeschlossen werden konnte. Dafür werden Zentralbanken oder spezielle Settlement-Banken genutzt. Die Valutierung auf dem Empfängerkonto erfolgt - je nach Kundensegment - taggleich oder nach einer mit dem Kunden vereinbarten Frist. Wenn kürzere Ausführungs- und Valutierungsfristen gewünscht sind, werden diese außerhalb des elektronischen Massenzahlungsverkehrs abgewickelt.

Ablauf einer SEPA-Überweisung

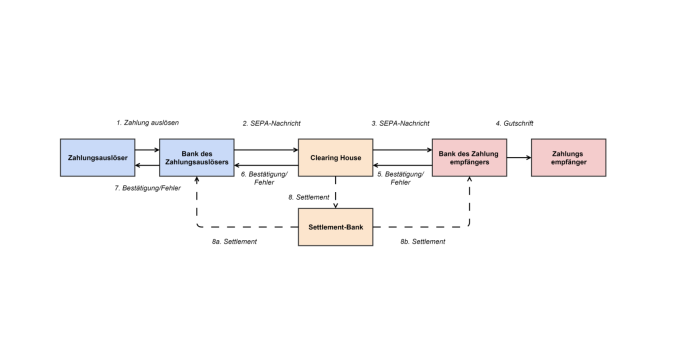

Für eine Ausführung vieler Zahlungen in Echtzeit reicht dieses Verfahren allerdings nicht aus. Hierfür muss die Abwicklung vollautomatisch, zu jeder Zeit und auch für hohe Transaktionszahlungen möglich sein. Mit SCT Inst - eine auf der SEPA-Überweisung basierende Echtzeitüberweisung – wird die Laufzeit in der Interbankenkommunikation auf zehn Sekunden festgelegt. Hier gibt es synchrone Benachrichtigungspflichten über einen Erfolg oder Fehlschlag. Gleichzeitig wurden Clearing und Settlement voneinander getrennt. Grund dafür ist, dass das Clearing innerhalb der vorgegebenen Abwicklungszeit erfolgen muss, das Settlement aber aktuell nicht in der gleichen Zeitspanne durchgeführt werden kann. Dem Erfüllungsrisiko, das durch die Trennung entsteht, wurde durch die Möglichkeit, die Höhe einer SCT-Inst-Zahlung zu limitieren, entgegengewirkt.

Ablauf einer SEPA-Echtzeitüberweisung

Auch die Kunden der Banken profitieren

Schon heute sind Anbieter am Markt, die auf Basis der Regelungen der neuen EU-Zahlungsdienstrichtlinie PSD II sofortige Zahlungen ermöglichen. Sämtliche Alternativen zu Instant Payments bieten euch aber lediglich Zahlungsgarantien oder sie „verstecken“ die Beteiligten am Zahlungsprozess hinter geschlossenen Abwicklungssystemen. In der Regel sind hohe und schlecht zu beeinflussende Kosten mit der Zahlung verbunden, was gerade in stationären Märkten wegen der sowieso schon geringen Margen kleinere Anbieter abschreckt. Die relativ niedrigen Kosten von Instant Payments im Interbankenverkehr bieten hingegen die Möglichkeit, solche Prozesse zu ersetzen. Außerdem können Echtzeitüberweisungen als Erweiterung der SEPA-Überweisung nach ihrer Ausführung nicht einfach widerrufen werden. So muss für eine Zahlung kein Ausfallrisiko kostenintensiv abgesichert werden und der Händler kann sofort nach der Transaktion über den Betrag verfügen.

Weiterhin könnten eure Kunden innerhalb des SEPA-Raums auf teure Zahlungsmittel – etwa Kreditkarten - verzichten. Während sich bei niedrigen Beträgen die Anwendungsfälle mit den eben beschriebenen decken, könnten - zum Beispiel beim Kauf eines Autos - Schecks oder hohe Bargeldsummen ersetzt werden. In diesem Fall begrenzt das aktuelle Überweisungslimit von meist 15.000 € die Einsatzmöglichkeiten, doch dürfte sich mit steigender Verbreitung von Instant Payments diese Grenze erhöhen.

Neue Anwendungsfälle und Herausforderungen

Durch Instant Payments entstehen mehrere neue Anwendungsfälle, von denen wir euch zwei etwas näher vorstellen möchten:

- Ein gegen Zahlungsausfälle geschütztes Pay-as-you-drive-Modell für Kfz-Versicherungen: In diesem Modell wird ein Haftpflicht- oder Kasko-Vertrag nicht mehr pauschal, sondern kilometergenau abgerechnet. Das hat für beide Seiten erhebliche Vorteile: Für den Versicherungsnehmer fallen nur dann Kosten an, wenn das Auto tatsächlich genutzt wird. Der Versicherer kann im Gegenzug darauf vertrauen, dass die Prämie leistungsgerecht bezahlt wird.

- Die Bereitstellung von Geldbeträgen „Just in time“: Damit können Banken ihren Firmenkunden eigene Lösungen zum Cash Pooling anbieten und europaweit Beträge genau dann bereitstellen, wenn sie benötigt werden.

Aus technischer Sicht werdet ihr und eure Bank bei der Realisierung von Instant Payments vor Herausforderungen gestellt. Nicht nur die Kernbanksysteme müssen modernisiert werden, auch die vorgeschriebene Verfügbarkeit rund um die Uhr, an allen Tagen des Jahres, fordert von der Banken-IT ausfallsichere Systeme - vom Online-Banking bis hin zur Kontoverwaltung. Zudem fallen Wartungsfenster weg, Batch-Läufe müssen neu definiert und Servicezeiten für Dienstleister angepasst werden.

Der Handel zeigt bereits starkes Interesse und hat eine „Instant Payments“-Initiative gestartet. Allerdings solltet ihr an dieser Stelle nicht den Fehler machen und für Instant Payments Gebühren vom Endkunden verlangen. Wie ihr wisst, existieren bereits Zahlungsmöglichkeiten, mit denen ein Kunde seine Ware direkt bezahlen und schnell „auf den Weg“ bringen kann. Die Verzögerung auf der Seite des Händlers ist dem Verbraucher relativ transparent. Solltet ihr für den neuen Echtzeitzahlungsverkehr also Gebühren verlangen, könnte die Instant-Payments-Option beim Endkunden schnell auf Ablehnung stoßen.

Fazit

Es steht außer Frage, dass Instant Payments den Markt des Zahlungsverkehrs revolutionieren werden. Nach einem eher verschlafenen Start nimmt dieser Zahlungsweg langsam Fahrt auf. Banken stehen zwar vor einigen Herausforderungen, zeitgleich werden aber auch Chancen geboten, die eigene Marktposition nachhaltig zu stärken. Dafür müssen die Herausforderungen des Marktes angenommen und das Verschanzen hinter etablierten Abläufen und Gebührenmodellen möglichst vermieden werden. Der Erfolg von Instant Payments im SEPA-Raum steht und fällt schließlich mit einem zentralen Player: der Bank.

Ihr interessiert euch für weitere spannende Themen aus dem Banking-Bereich? Dann werft auch einen Blick auf unsere bisher erschienenen Blog-Artikel.