2. November 2022 von Nehir Safak-Turhan

Sustainable Finance und EU-Taxonomie – Wie passen sich Banken den Nachhaltigkeitskriterien frühzeitig an

Der European Green Deal der Europäischen Kommission sieht vor, dass Europa bis 2050 der erste klimaneutrale Kontinent wird. Ein ambitioniertes Ziel, das mit einem umfassenden Aktionsplan einhergeht und im Rahmen der Finanzmarktregulierung für Banken und Finanzdienstleister eine Reihe von Gesetzesinitiativen impliziert: Mit rechtsverbindlichen Verordnungen und Berichtspflichten sollen Finanzdienstleister zu einer ökologischen und nachhaltigen Entwicklung der Wirtschaft beitragen und die neue Ära Sustainable Finance einleiten. Ein gemeinsames Klassifikationssystem – die EU-Taxonomie – soll dabei Kapitalanlegerinnen und -anlegern Anreize für nachhaltige Investments bieten und den Wandel hin zu einer nachhaltigen Wirtschaft unterstützen. Gepaart mit nationalen Gesetzgebungen entwickeln sich daraus veränderte Rahmenbedingungen, die das neue Zeitalter für Banken parat hält. Was sich konkret dahinter verbirgt und was es zu berücksichtigen gilt, werde ich in diesem Blog-Beitrag kurz darstellen.

Regulatorik als Treiber in der Finanzwelt – stetig ist der Wandel

Die Regulatorik war in den letzten Jahren ein wesentlicher Treiber für tiefgehende Veränderungen und Anpassungen in der Finanzindustrie. Diese Eigenschaft wird sie auch im Kontext Sustainable Finance beibehalten, und das aus einem klaren Grund: Der strukturelle Wandel hin zu einer nachhaltigen Wirtschaft erfordert unter anderem hohe Investitionen und einen entsprechenden Zugang zum Kapitalmarkt, um die notwendige Infrastruktur und die finanziellen Mittel für den Übergang in das nachhaltige Zeitalter bereitzustellen. Diese werden laut dem EU-Rat auf circa 180 Milliarden Euro pro Jahr beziffert. Eine gigantische Summe, die den Zugang über den Kapitalmarkt in die freie Wirtschaft erst finden muss, erfordert entsprechende Steuerungsmechanismen. Die europäischen Gesetzesinitiativen nehmen mit Hilfe der Regulatorik die Finanzwirtschaft beim Übergang in das nachhaltige Zeitalter in die Pflicht. Denn wer, wenn nicht Finanzintermediäre, wäre besser geeignet, die Geldversorgung der Wirtschaft sicherzustellen, die Nachhaltigkeitsrisiken adäquat zu bewerten und den Kapitalfluss voranzutreiben?

Natürlich kann die Regulatorik Banken eine Pflicht zur Investition in Nachhaltigkeitsprojekte oder gar Erleichterungen für nachhaltige Anlagen nicht vorschreiben. Das ist auch keineswegs Ziel der EU-Taxonomie. Sie kann jedoch die Kontrolle, Steuerung und Transparenz ökologischer, klimafreundlicher und sozialer Finanztransaktionen unterstützen und somit den strukturellen Übergang fördern. Zudem kann sie einen zuverlässigen, einheitlichen Rahmen abbilden und dabei helfen, Orientierung und Sicherheit zu geben. Auch in der Bewertung der Nachhaltigkeitsrisiken, die auch allgemeine Wirtschafts- und Systemrisiken implizieren, können Banken mit einem einheitlichen Klassifikationssystem die transparente Abbildung dieser Risiken sicherstellen.

Die EU-Taxonomie – das Regelwerk

Die Taxonomie-Verordnung (EU-Taxonomie) als regulatorisches Klassifizierungssystem definiert die technischen Beurteilungsstufen nachhaltiger Wirtschaftsaktivitäten, um die Kontrolle und Steuerung von Kapitalströmen sicherzustellen. Sie umfasst sechs klar abgegrenzte Umweltziele, die anhand technischer Beurteilungskriterien die transparente Abbildung und Umsetzung der regulatorischen Verordnung in folgenden Bereichen sicherstellen:

- 1. Klimaschutz

- 2. Anpassung an den Klimawandel

- 3. Nachhaltige Nutzung sowie Schutz von Wasser- und Meeresressourcen

- 4. Übergang zur Kreislaufwirtschaft

- 5. Vermeidung und Verminderung der Umweltverschmutzung

- 6. Schutz und Wiederherstellung der Biodiversität und Ökosysteme

Der Kriterienkatalog dient der klaren Definition der Wirtschaftsaktivitäten, die als nachhaltig gelten. Die Verordnung verbindet die Regeln für mehr Einheitlichkeit mit steigenden Transparenz- und Berichtsanforderungen und sieht zielgerichtete Maßnahmen für die Umsetzung vor. So definiert sie, welche Wirtschaftsaktivitäten als nachhaltig gelten und welche nicht, und beugt durch Vorgaben und Richtwerte der Gefahr des sogenannten „Greenwashings“ vor. Damit erhöht sich die Transparenz für Anleger und die Visibilität für nachhaltige Investments. Seit Juli 2020 ist die Verordnung in Kraft getreten. Erste Anforderungen der EU-Taxonomie gelten seit dem 1. Januar 2022 und sollen durch weitere verpflichtende Maßnahmen sukzessive umgesetzt werden.

Deutsche Sustainable-Finance-Strategie – der Klassenprimus in spe!

Durch nationale Ergänzungen strebt Deutschland zudem eine eigene, deutsche Finanzmarkt-Nachhaltigkeitspolitik an. Damit soll sich Deutschland durch Fokussierung auf klar definierte Zielsetzungen zu einem führenden Sustainable-Finance-Standort entwickeln. Diese sind:

- Ziel 1: Sustainable Finance welt- und europaweit voranbringen

- Ziel 2: Chancen ergreifen, Transformation finanzieren, Nachhaltigkeitswirkung verankern

- Ziel 3: Risikomanagement der Finanzindustrie gezielt verbessern und Finanzmarktstabilität gewährleisten

- Ziel 4: Finanzstandort Deutschland stärken und Expertise ausbauen

- Ziel 5: Bund als Vorbild für Sustainable Finance im Finanzsystem etablieren

Mit diesen Zielvorgaben wird die Finanzmarktstabilität von der Bundesregierung als ein „inhärentes und zentrales Ziel“ eingestuft und eng mit weiteren Politikfeldern der Fiskal-, Umwelt-, Menschenrechts- und Entwicklungspolitik verknüpft. Damit sieht sich die Bundesregierung in der Pflicht, ordnungspolitische Rahmensetzungen beim Umwelt- und Klimaschutz oder bei sozialen Nachhaltigkeitsanforderungen (Menschenrechte, Armutsbekämpfung, Diversität) zu unterstützen und ihren Beitrag durch Subventionen oder steuerliche Maßnahmen zu verstärken.

Im Umkehrschluss unterstützt die Agenda die Stärkung der internationalen Attraktivität und Wettbewerbsfähigkeit des Standortes Deutschland, indem sie die nachhaltige Transformation der Wirtschaft fördert und die Weichen für die Zukunftsfähigkeit neu definiert. Denn eine nachhaltige Gestaltung der Wirtschaft dient nicht nur dem rationalen Umgang und der sinnvollen Allokation vorhandener knapper Ressourcen, sondern stellt einen Wettbewerbsvorteil dar, der in Zukunft zunehmend zum Alleinstellungsmerkmal wird. Mit der Sustainable-Finance-Strategie erkennt die Bundesregierung die tragende Rolle der Finanzwirtschaft und stellt die entsprechenden Spielregeln auf.

Worauf müssen sich Banken einstellen? Unternehmenskultur, Geschäftsmodell und Bankwertschöpfung auf dem Prüfstand

Strukturelle Veränderungen lösen langfristige Veränderungen und Anpassungen aus. Durch die europäischen und nationalen Verordnungen ergeben sich für Banken und Finanzdienstleister eine Reihe von Anpassungsmechanismen, Berichts- und Offenlegungspflichten sowie technischen Herausforderungen. Ihre erfolgreiche Umsetzung erfordert eine pragmatische und lösungsorientierte Herangehensweise sowie die angemessene Berücksichtigung folgender Herausforderungen:

1. Banken brauchen eine klare und transparente Nachhaltigkeitsstrategie

Nachhaltigkeit hat vielfältige Ausprägungen und übt auf unterschiedlichen Ebenen der Bankwertschöpfung ihre Wirkung aus. Ein klares Zielbild, wie unterschiedliche Nachhaltigkeitsaspekte auf die Unternehmenskultur und die strategische Ausrichtung der Bank einwirken, erfordert Transparenz und Operationalisierbarkeit. Ein definiertes Zielbild schafft die Rahmenbedingungen für die Umsetzung notwendiger Maßnahmen und Herausforderungen, stiftet Identität für Mitarbeitende und erzeugt Transparenz gegenüber Kundinnen und Kunden. Ein individueller Nachhaltigkeitsfahrplan bietet die Basis für einen langfristigen Wandel und gibt Orientierung im Umgang mit komplexen Herausforderungen.

Checkpoints:

- Ist Nachhaltigkeit ein fester Bestandteil der Bankstrategie und der Unternehmenskultur?

- Welche Nachhaltigkeitstrends wirken unmittelbar auf die Zukunftsfähigkeit der Bank ein (Kundenerwartungen, Vertrieb, Geschäftsmodell etc.)?

- Welche Handlungsnotwendigkeit ergibt sich daraus und wie dringlich ist ihre Umsetzung (Regulatorik, Anpassung Prozesse, Kommunikation gegenüber Kundinnen und Kunden sowie Mitarbeitenden etc.)?

- Welche Maßnahmen und Mittel gibt es in der Bank (Projekte, Maßnahmen etc.)?

- Wie kann eine Identifikation und Partizipation für Mitarbeitende erreicht werden?

2. Banken müssen Nachhaltigkeitskriterien in das Risikomanagement und die Kreditvergabeprozesse integrieren

Die EU-Verordnung und die dazugehörigen nationalen Gesetzgebungsvorschläge zielen darauf ab, ESG-Aspekte durchgängig in allen Bereichen der Bankwertschöpfung abzubilden sowie in den Investitions- und Beratungsprozess zu integrieren. Die Einhaltung einheitlicher Vorgaben dient der Ermittlung ökologisch-nachhaltiger Wirtschaftstätigkeiten, die durch delegierte Rechtsakte entwickelt und operationalisiert werden, in denen auch die technischen Evaluierungskriterien festgelegt sind. Banken müssen somit sicherstellen, dass die Vorgaben bei der Vergabe von Kredit- und Investitionsentscheidungen ihre Anwendung finden. Dabei stellt der Gesetzgeber unterschiedliche Ansprüche an das Risikomanagement, die eine Reihe von Definitionen, Stresstestverfahren, ESG-Risikobewertungen und Auswirkungen von ESG-Risiken auf die Kreditvergabe etc. implizieren.

Checkpoints:

- Welche Anpassungen müssen im Risikomanagement für die ESG-Konformität vorgenommen werden?

- Welche Teilbereiche sind für die Umsetzung verantwortlich?

- Welche Maßnahmen und Vorbereitungen sind für die Implementierung relevant?

- Wie müssen Prozesse, Systeme und Mitarbeitende vorbereitet werden?

- Wie erfolgt die technische Umsetzung?

3. Banken haben eine Reporting- und Offenlegungspflicht gegenüber der Aufsicht, die höchste Ansprüche an Datenqualität und -verfügbarkeit stellt

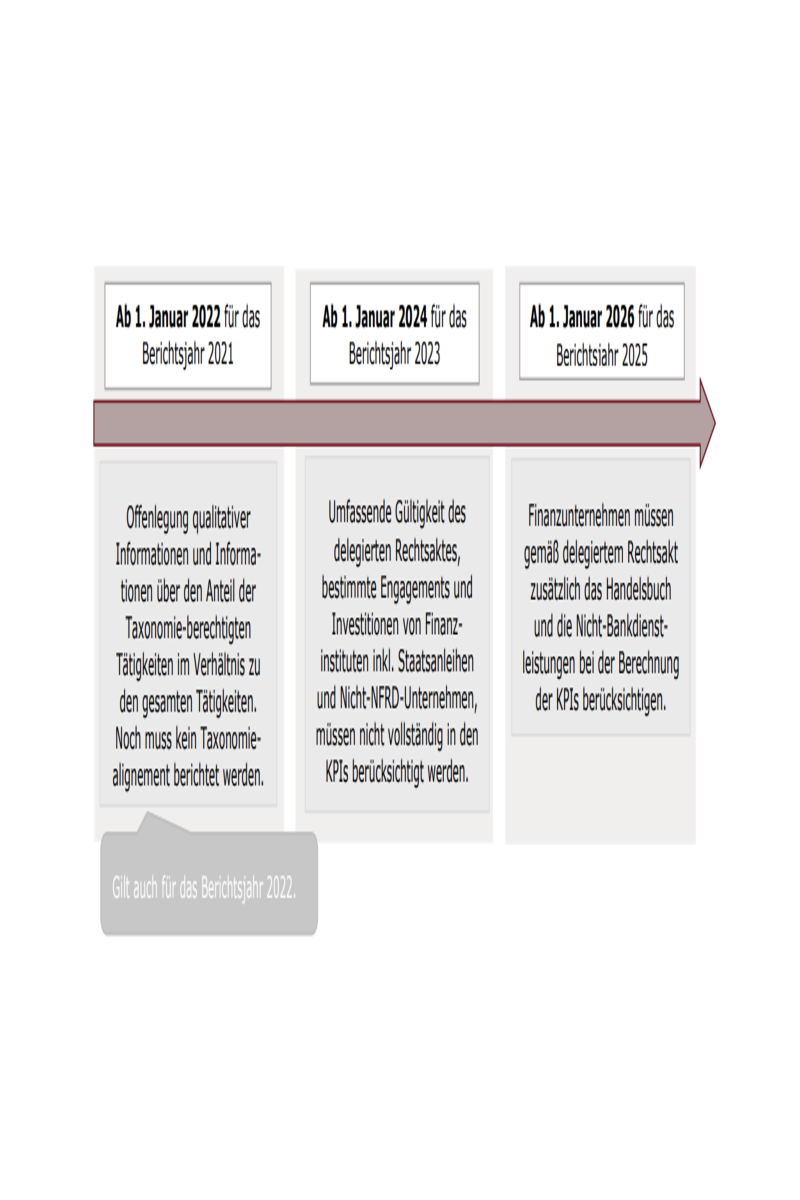

Die Taxonomie-Verordnung sieht vor, dass Kreditinstitute eine Reihe neuer Kennzahlen im Rahmen der Transparenz- und Offenlegungspflichten berichten müssen. Diese Vorgaben sind bindend und werden einen gravierenden Einfluss auf die Berichterstattung gegenüber der Aufsicht nach sich ziehen. Eine Herausforderung der EU-Offenlegungsverordnung liegt jedoch in der Komplexität der Umsetzung – unbestimmte Rechtsbegriffe sowie deren Auslegung können Finanzinstituten Schwierigkeiten in der Praxis bereiten. Eine klare Ableitung von Handlungsimperativen gemäß den Verordnungen ist daher von wesentlicher Bedeutung. Die Vorbereitung des Datenhaushalts und die Sicherstellung der Datenqualität sind die kritischen Rahmenbedingungen, die es zu erfüllen gilt. Technische Anpassungen in den Berichtssystemen, die eine fristgerechte und korrekte Umsetzung der Taxonomie-Verordnung sicherstellen, gilt es verbindlich umzusetzen. Der nachfolgende Zeitrahmen soll die Berichterstattungspflichten gegenüber der Aufsicht greifbar abbilden.

Quelle: Bankenverband, Dezember 2021 Leitfaden

Checkpoints:

- Welche Anpassungen und Herausforderungen kommen auf interne Fachbereiche zu (Controlling, Interne Revision, Berichtswesen, Compliance etc.)?

- Wie erfolgt die Sicherstellung der Systeme und die Koordination der Fachbereiche für die reibungslose Berichterstattung?

- Welche Daten, Informationen und Systeme müssen bereitgestellt werden?

- Welche technologische Infrastruktur ist erforderlich für die Datenqualität, Auswertung und die Berichtspflicht?

4. Banken müssen die Berücksichtigung dynamischer und zunehmender Nachhaltigkeitsanforderungen langfristig sicherstellen

Neben den aktuellen Must-haves müssen Banken sicherstellen, dass sie den dynamischen Anforderungen der Regulatorik und des Marktes flexibel begegnen können. Es ist naheliegend, dass die Anforderungen an Banken nicht nur von Seiten der Regulatorik, sondern auch aus der Kunden- und Mitarbeiterperspektive zunehmen werden. Dies setzt eine adaptive und flexible Unternehmenskultur voraus, die die zunehmenden Aspekte des Megatrends Nachhaltigkeit als festen Bestandteil unternehmerischer Entscheidungen berücksichtigt sowie die Rahmenbedingungen für ihre Realisierung bereitstellt. Diese Fähigkeit erfordert den Umgang mit unterschiedlichen Herausforderungen:

- Sicherstellung der reibungslosen, technischen Umsetzung und Implementierung der EU-Taxonomie in bestehende IT-Landschaft der Banken

- Ermittlung und Transparenz individueller Nachhaltigkeitsbeiträge (CO2-Fußabdruck) in bankinternen Systemen, Prozessen und der technischen Infrastruktur (Audit, Screening etc.)

- Optimierung Wertbeitrag zur Nachhaltigkeit in der gesamten Bankwertschöpfung (Leistungserstellung, Prozesse, Gestaltung Arbeitsplatz, Ressourceneffizienz, Unternehmenskultur etc.)

- Angebot und Bereitstellung nachhaltiger Finanzprodukte und Anlagemöglichkeiten als fester Bestandteil des Produktmanagements

- Dynamische Abbildung Nachhaltigkeitsanforderungen in bestehende Unternehmenskultur

Das Thema Nachhaltigkeit hat unterschiedliche Facetten. Neben regulatorischen Herausforderungen, ökologischen Zielsetzungen und veränderten Markt- und Kundenbedürfnissen impliziert es auch eine Reihe von sozialen Elementen, die uns auch im Banking beschäftigen werden. Im Rahmen weiterer Blog-Beiträge werde ich regelmäßig darüber berichten.