7. Oktober 2021 von Sandra Weis

Die Beitragsbemessungsgrenze (BBG) wird gesenkt – auch für die betriebliche Altersvorsorge (bAV)

Das Gesetz zur Verbesserung der betrieblichen Altersversorgung (Betriebsrentengesetz – BetrAVG) regelt im § 1 a den Anspruch auf betriebliche Altersversorgung durch Entgeltumwandlung. Dort heißt es, dass die angestellte Person vom Unternehmen verlangen kann, dass von ihren künftigen Entgeltansprüchen bis zu 4 % der jeweiligen Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung (BBG) durch Entgeltumwandlung für ihre betriebliche Altersversorgung verwendet werden. Ein wichtiger Schritt, um Arbeitnehmende vor einer Altersarmut zu schützen. In der Vergangenheit konnte durch die jährliche Anpassung der Beitragsbemessungsgrenze der steuerliche Höchstbeitrag für die betriebliche Altersversorgung ebenso angepasst – also im Normalfall erhöht – werden. Doch durch Corona ist nun alles anders: Der Sozialversicherungsrechengröße des Jahres 2022 liegt die Lohnentwicklung des Jahres 2020 zugrunde, die gesunken ist. Laut Referentenentwurf des Bundesministeriums für Arbeit und Soziales (BMAS) soll die Beitragsbemessungsgrenze für das Jahr 2022 entsprechend modifiziert, also für den Westen gesenkt werden. Dies hat auch Auswirkungen für die betriebliche Altersversorgung.

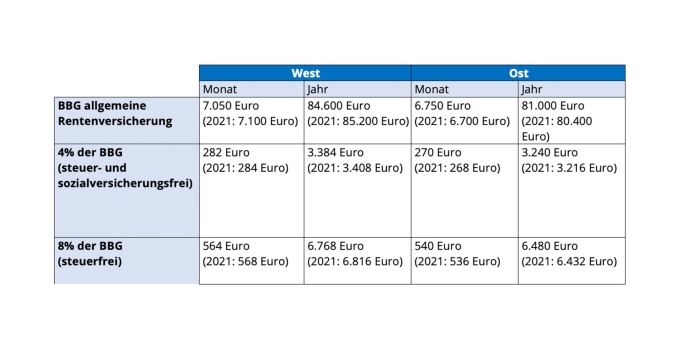

Voraussichtliche Rechnungsgrößen 2022

Unverfallbare Anwartschaften dürfen gemäß § 3 Abs. 2 des Gesetzes zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) durch den Arbeitgebenden ohne Zustimmung der Arbeitnehmerin oder des Arbeitnehmers abgefunden werden, wenn sie eine Bagatellgrenze nicht überschreiten. Für das Jahr 2022 sind ebenfalls Anpassungen zu erwarten.

Auswirkungen bei Anpassung der Beitragsbemessungsgrenze für die betriebliche Altersversorgung

Für die Wirtschaft entsteht kein zusätzlicher Erfüllungsaufwand. Es werden keine Informationspflichten neu eingeführt, geändert oder aufgehoben. Zumindest steht dies unter Punkt E.2 in der Entwurfsfassung des Bundesministeriums für Arbeit und Soziales (BMAS). Ob dies auch für die betriebliche Altersversorgung gilt, ist fraglich.

Angenommen, eine arbeitnehmende Person vereinbarte mit dem Unternehmen, dass von ihren künftigen Entgeltansprüchen 4 % der jeweiligen Beitragsbemessungsgrenze als Entgeltumwandlung verwendet werden sollen. Die Arbeitnehmerin oder der Arbeitnehmer verzichten somit – beispielsweise jeden Monat – auf einen Teil des Bruttogehalts und das Unternehmen zahlt diesen als Beitrag in einen Pensionskassenvertrag ein. Mit der Inkraftsetzung des Betriebsrentenstärkungsgesetzes von 2018 wurde der Arbeitgebende – bei Vorliegen bestimmter Voraussetzungen – verpflichtet, seinen Arbeitnehmenden beim Aufbau einer Altersversorgung zu unterstützen, und zwar durch die Zahlung eines Zuschusses zu ihrer Entgeltumwandlung. Bisher war dieser Zuschuss nur für Neuabschlüsse ab dem 01.01.2019 verpflichtend. Ab dem 01.01.2022 besteht diese Zuschusspflicht auch für bereits bestehende Entgeltumwandlungsverträge. Der Arbeitgeber-Zuschuss beträgt pauschal 15 % des Entgeltumwandlungsbetrags, vorausgesetzt, das arbeitgebende Unternehmen spart tatsächlich Sozialabgaben ein.

Eine besondere Herausforderung sind die Regelungen für die rückgedeckten Unterstützungskassen, da hier der Gesetzgeber gemäß § 4 d Einkommensteuergesetz (EStG) für die steuerliche Anerkennung der Beiträge gleichbleibende oder steigende Beiträge voraussetzt.

Auswirkungen für arbeitgebende Unternehmen

Bei Senkung der Beitragsbemessungsgrenze reduziert sich nicht nur der Beitrag für die Entgeltumwandlung (hier: Pensionskassenvertrag), sondern es kann sich auch die Höhe des Arbeitgeber-Zuschusses ändern. Das arbeitgebende Unternehmen hat den angepassten Umwandlungsbetrag bei den Gehaltsabrechnungen zu berücksichtigen. Der Arbeitgeber-Zuschuss ist zu adaptieren, es sei denn, der Arbeitgebende zahlt diesen freiwillig in unveränderter Höhe weiter. Der neue Gesamtbetrag ist an das Versicherungsunternehmen beziehungsweise den Versorgungsträger zu leisten, in diesem Fall an die Pensionskasse.

Auswirkungen für Arbeitnehmerinnen und Arbeitnehmer

Die Leistungen des Versicherungsunternehmens beziehungsweise Versorgungsträgers, die sich aus der Entgeltumwandlung ergeben, werden reduziert und die Versorgungslücke für die arbeitnehmende Person größer, wenn auch nur bei einer einmaligen Reduzierung und nur geringfügig. Die Informationen hierüber erhält die Arbeitnehmerin oder der Arbeitnehmer über entsprechende Dokumente wie im Nachtrag zum Versicherungsschein.

Auswirkungen für Versicherungsunternehmen und Versorgungsträger

Eine große Herausforderung ist die oftmals fehlende oder ungenügende technische Unterstützung. Vor allem, wenn arbeitgebende Unternehmen freiwillig den Arbeitgeber-Zuschuss für das Jahr 2022 in gleicher Höhe wie im Jahr 2021 leisten möchten. Aber auch Produkte mit variabler Beitragszahlung, bei denen die an das Versicherungsunternehmen oder den Versorgungsträger geleisteten Zahlungen als Baustein in den Versicherungsvertrag eingerechnet werden, können herausfordernd sein. Arbeitgebende könnten Beiträge leisten, die den sozialversicherungsfreien Höchstbeitrag überschreiten. Das Versicherungsunternehmen müsste festlegen, wie mit solchen Herausforderungen umzugehen ist.

Hinzu kommt, dass häufig das bestehende Verwaltungssystem nicht ausreichend geeignet ist, um die Reduzierung der Beitragsbemessungsgrenze und die sich daraus ergebenden Geschäftsvorfälle maschinell zu verarbeiten.

Informations- und Kommunikationsbedarf

Offensichtlich ist, dass seitens aller beteiligten Personen ein erhöhter Informations- und Kommunikationsbedarf besteht. Dies umfasst u. a. die Informationsbeschaffung, um Entscheidungen treffen zu können, und ebenso die zielgruppengerechte

Informationsaufbereitung, um den relevanten Beteiligten die Inhalte auf verschiedenen Kommunikationswegen zur Verfügung zu stellen.

Lösungsansatz

Der Aufwand für die Umsetzung und den erhöhten Informations- und Kommunikationsbedarf sollte sich in Grenzen halten. Wichtig ist, einen pragmatischen Ansatz zu wählen, aber dennoch die möglichen Auswirkungen zu bedenken und entsprechende Maßnahmen abzuleiten. Maßnahmen bei Arbeitgebenden und Versicherungsunternehmen beziehungsweise Versorgungsträgern könnten sein:

- Einholung von Unterstützung durch Fachleute

- Verbesserung der technischen Unterstützung

- Einsatz verschiedener Kommunikationswege

- Erstellung von Unterlagen wie Informationsmaterial, Workarounds, Telefonleitfaden

- Anpassung Ressourcenplanung, beispielsweise für ein erhöhtes Telefonaufkommen

Praxiserfahrene Fachleute mit ausgeprägtem betriebswirtschaftlichem Know-how sollten die Auswirkungen verifizieren und entsprechende Maßnahmen ableiten und gegebenenfalls umsetzen. Diese Fachleute sollten sich nicht nur mit dem Thema betriebliche Altersversorgung auskennen, sondern auch über eine technologische Kompetenz verfügen, um gegebenenfalls bei der erforderlichen Anpassung der Informationstechnik, wie des Verwaltungssystems, unterstützen zu können.

Ihr möchtet mehr über spannende Themen aus der adesso-Welt erfahren?

Dann werft auch einen Blick in unsere bisher erschienenen Blog-Beiträge.